100号前のEIS Insight#23「2020年のSPAC IPO件数が従来のIPO件数を上回る」(2021年2月25日付)で、私たちは「SPACによる強引なM&A」について警鐘を鳴らしましたが、それが現実になっています。

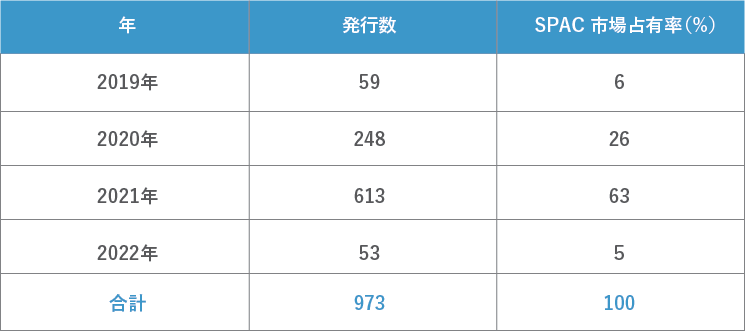

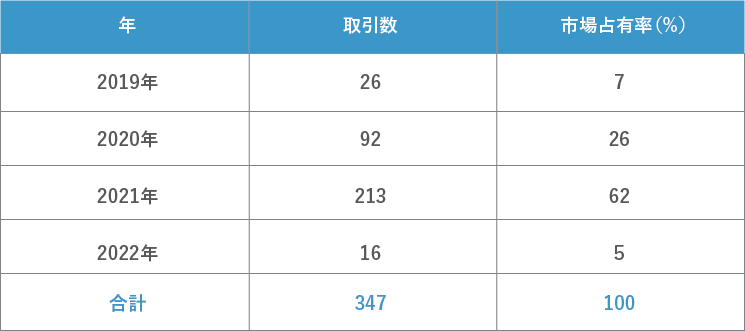

2019年から今日におけるデータをみると、2020年に加熱し始め、2021年初旬にピークを迎えたSPACのNASDAQおよびNYSEへのIPO(株式上場)数とSPACによる企業買収案件数は、2022年に入り大幅に減少しています。

2022年4月1日時点におけるデータ

SPAC IPO数の四半期毎のデータをみると、2021年Q4の163件から、2022年Q1は53件に減少しています。また、調達総額も前年同期2021年Q1の933億ドル(298件のIPO)から、2021年Q4は89億ドルまで大幅に落ち込みました。

SPACによる買収案件数の四半期毎のデータをみると、2021年Q4の50件から、2022年Q1は16件に減少しました。評価総額も前年同期2021年Q1の1,554億ドル(81件の買収案件)から2021年Q4は81億ドルに減少し、2020年Q2以降で最低の取引額を記録しています。

SPACによるIPOや買収が減少している要因

この減少の要因は、2022年が米国株式市場、過去50年で最悪の年明けにとなったことに加え、以下が挙げられます。

1. 経営状態を見誤ったSPAC買収

SPACの買収先はスタートアップ企業が主で、その多くはヘルスケア、オートモーティブ、宇宙産業など。これらの産業は競争が激化する傾向にあり、スターアップ各社は自社事業の将来性をアピールするために、かなり積極的で楽観的な売上目標と資金繰り計画を掲げる。その上、SPACは上場後1年半以内に買収先を公開し、2年以内に買収を完了する必要があるため、ターゲット選定から買収まで、デューデリジェンスを十分に取り組めず、大きなリスクを抱えながら買収に踏み切るケースが多い。

2. 訴訟案件が多発

SPAC買収での上場後、事業の実態が明らかになり、多くの銘柄の株価が低迷している。中には上場後1年以内に倒産する会社や、不正データや虚偽申告で起訴される会社も出現。SPAC買収後に発生した問題例:

- 電気トラックメーカー「Nikola」の創業者が技術や受注実績の虚偽申告を理由にSEC(米証券取引委員会)に起訴され、被害を受けた投資家への返金目的で制裁金1億25百万ドルを支払った。株価は上場後の高値に比べて85%近く下落

- 同じく電気自動車関連企業「Electric Last Mile Solutions」は1年以内に倒産。「Lucid Motors」と「Lordstown Motors」はSECによる業績見通しの追加審査の結果、株価が大幅に下落

- 宇宙インフラ企業「Momentus」は、同社の技術に関する不実の記載の疑いにより、SECより告発を受け、Momentusは700万ドル、買収側のSPAC「Stable Road Acquisition Company」は100万ドルの罰金を払うことで和解

3. 規制当局(SEC、司法省)による規則強化

今年3月30日にSECはSPACに関する規則強化案を議会に提出。本提案は年内に承認される見通しで、SPAC関連取引に新たな規制上のハードルを課すとともに、潜在的責任根拠の拡大を目的とする。SPACに対する情報開示要件が増え、SPACによる買収取引と伝統的なIPOとの整合性の確保などが規則に加わる。

以下、EISの考察です

- 買収先を公開していないSPACは現在600社以上あり、そのほとんどは2021年Q2以前にIPOを実施。そのため、今年の秋から来年の春先にかけて、SPAC間での買収先の奪い合いが激化することが予想される

- SECと投資家の警戒心が強まっている状況下、SPAC運営者は買収先の選定とデューデリジェンスをより慎重に実施することになる。SPACは今まで、電気自動車や人工衛星など、まだ実証されていない魅力的なビジネスを好む傾向にあったが、今後は技術や事業の将来性に説得力がある会社をターゲットとする

- SECや投資家の賛同、または買収に必要な追加資金を調達することができず、IPOで調達した資金を投資家に返還せざるを得ないSPACが続出する。その代表例が、米著名投資家William Ackman氏が40億ドルでIPOした、過去最大規模のSPAC「Pershing Square Tontine Holdings」の解散(今月12日に発表)

- 中には、株価が低迷するSPAC買収企業を吸収する動きを示す企業も出てくる。大手スーパーマーケットチェーン「Walmart」は電気自動車メーカー「Canoo」からデリバリートラックを4,500台発注すると発表。大手IT企業「Amazon」とラストマイル・デリバリー配送網合戦で火花を散らすWalmartにとって、有力な電気自動車メーカーは喉から手が出るほど欲しい存在。Canooの本社を現在のカリフォルニア州ロサンゼルスからウォルマートの本社があるアーカンソー州ベントンビルに移転させるなど、買収に向けたにおいがぷんぷんする(今月12日に発表)

- 元来、SPACはスタートアップと投資家の双方にメリットがある、資金調達およびM&Aの仕組み。規制当局、投資家、第三者機関による監査の強化により、SPACが本来あるべき姿に成長することを期待する。起業家はより少ない工数と時間でまとまった額の資金調達を実現し、投資家は未公開株式に少額で安全に投資できる、魅力的な資金調達かつ投資の選択肢として改善されることを望み、今後も注目していく